par Solis Nantes | Sep 28, 2020 | Commissariat aux comptes, Obligations légales et fiscales

La mission ALPE, proposée depuis l’entrée en vigueur de la loi pacte le 22 mai 2019 est destinée aux entités n’ayant pas l’obligation de désigner un commissaire aux comptes pour certifier leurs comptes annuels.

Pour rappel, la désignation d’un CAC est obligatoire en cas de dépassement de 2 des 3 seuils suivants :

- Chiffre d’affaires : 8 millions d’euros

- Total du bilan : 4 millions d’euros

- Effectif : 50 salariés

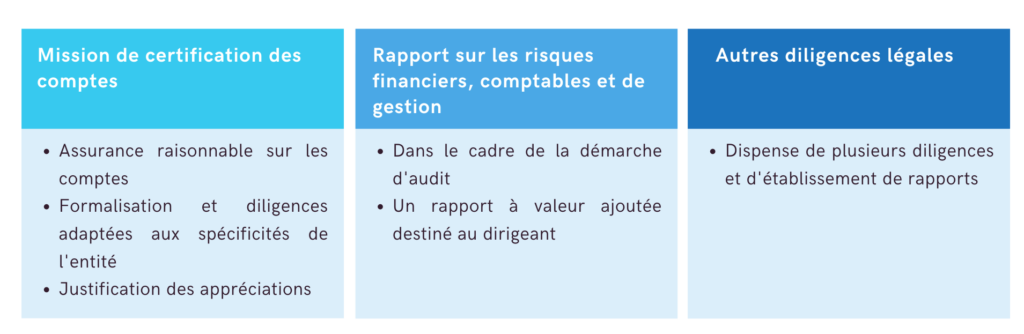

La mission ALPE se découpe en 3 volets :

Cette mission, d’une durée de 3 ans, plus souple qu’une mission légale de certification des comptes va avoir pour finalité :

- Une certification des comptes pour la société ;

- Un rapport sur les risques assimilable à un diagnostic performance, comprenant :

- Une analyse des risques et des enjeux spécifiques à la l’entreprise ;

- Des avis et recommandations pratiques.

L’objectif de cette mission est ainsi de proposer un service personnalisé aux petites entreprises permettant de rassurer ses parties prenantes aussi bien interne qu’externe.

La certification des comptes est un gage de confiance envers les associés et les partenaires bancaires de l’entreprise. La production du rapport sur les risques, livrable du travail réalisé par le commissaire aux comptes est un outil destiné à répondre aux besoins des dirigeants.

Contrairement à la mission d’audit légal des comptes, la mission ALPE n’entraine pas de diligences supplémentaires pour la société auditée. A titre d’exemple, il n’y a pas lieu de convoquer le commissaire aux comptes aux assemblées générales ou de l’informer des conventions réglementées.

par Solis Nantes | Mar 24, 2020 | Obligations légales et fiscales

Bonne nouvelle, la loi va simplifier les

démarches administratives… à compter de 2021

D’ici là, les travailleurs indépendants

remplissent chaque année trois déclarations :

- Deux à l’administration fiscale (la déclaration de résultats professionnels et la déclaration de l’ensemble des revenus du foyer)

- Une à l’URSSAF (Déclaration Sociale de Revenus ou DSI) qui permet d’établir le montant définitif des cotisations dues au titre de l’année précédente.

A partir de

2021, les travailleurs indépendants, à l’exception de ceux relevant du régime

micro-social, ne seront plus tenus de déclarer leurs revenus à l’URSSAF et

n’auront donc plus à souscrire une

Déclaration Sociale de Revenus (DSI).

La nouvelle loi prévoit la fusion des trois

déclarations sociales et fiscales de revenus du travailleur indépendant soumis

au régime réel d’imposition.

Cette mesure bénéficiera à 1,4 million

d’artisans, de commerçants et de professionnels libéraux dès 2021, auxquels on

ajoutera en 2022, 600 000 exploitants agricoles et au plus tard en 2023,

400 000 professionnels médicaux et paramédicaux.

Pour les auxiliaires et praticiens

médicaux, la loi renvoie à une date fixée par décret et au plus tard au 1er

janvier 2023.

Attention : ne sont pas concernés les indépendants relevant du régime micro-social.

par Solis Nantes | Mar 24, 2020 | Obligations légales et fiscales

Fin 2018, la loi portant sur les mesures d’urgences économiques et sociales avait instauré la possibilité pour les entreprises de verser à leurs salariés une prime exceptionnelle de pouvoir d’achat exonérée de charges sociales et d’impôts sur le revenu sous respect de certaines conditions. L’article 7 de la loi reconduit cette possibilité, mais en durcit les conditions.

Quelles sont les conditions

d’exonération de la PEPA ?

Attention,

pour ne pas être requalifié par l’URSSAF et soumise à cotisation, la PEPA doit

respecter certaines conditions :

- Elle est ouverte à l’ensemble des salariés liés

par un contrat de travail au moment du versement de la prime.

- Le versement doit avoir lieu entre le 28

décembre 2019 et le 30 juin 2020.

- Ce versement ne peut se substituer à un élément

de rémunération.

- Elle doit être encadrée par un accord

d’entreprise ou une décision unilatérale de l’employeur. Dans les entreprises

de plus de 11 salariés, le Comité Social Economique doit être informé.

- Son montant maximum est de 1000 euros par

salarié.

- L’exonération sociale et fiscale demeure

maintenue uniquement pour les salariés dont la rémunération est inférieure à 3

smic annuel sur les 12 derniers mois précédents le versement.

- Elle doit être accompagnée de la mise en place

d’un accord d’intéressement. Il s’agit là du changement majeur entre les

conditions de l’année dernière et cette année. Seules les associations

reconnues d’utilité publique peuvent déroger à cette condition.

Uniforme ou modulée ?

La

prime pour le pouvoir d’achat ne doit pas être confondue avec une prime de

« mérite » mais a pour unique objet d’améliorer le pouvoir d’achat

des salariés. C’est pourquoi, son caractère uniforme est essentiel. Des

possibilités de modulation de montant entre les salariés sont les

suivants :

- La rémunération

- Le niveau de classification

- Le temps de travail contractuel

- La durée de présence dans l’entreprise. Sur

cette dernière condition, ne peuvent pas être pris en compte les absences pour

maternité, paternité, accueil ou adoption de l’enfant, congés parentaux

d’éducation, congés pour enfant malade et congés de présence parental.

Pour finir

Cette prime ne concerne pas les mandataires sociaux sans contrat de travail. Enfin, cette prime est exclue des conditions de ressources pour bénéficier de la prime d’activité et pour bénéficier de l’allocation aux adultes handicapés.

par Solis Nantes | Mar 24, 2020 | Obligations légales et fiscales

Vous allez créer votre société et vous ne savez pas quel régime de TVA choisir. Nous allons vous aider en faisant le point sur les différents régimes de TVA.

Le régime sera déterminé en fonction de deux critères : le type

d’activités et le CA.

Il existe 3 régimes de TVA :

1/ La franchise en base de TVA (entreprise qui ne facture pas la TVA à ses clients)

Elle s’applique de plein droit aux entreprises

dont le chiffre d’affaires annuel hors taxes de l’exercice précédent est

inférieur à :

- 82 200 euros pour les

activités de ventes et assimilés

- Ou 32 900 euros pour les

prestations de services et la plupart des professions libérales

- Ou 42 300 euros pour les

professions libérales réglementées (avocats, notaires, etc…)

Bon à savoir : la franchise en base de TVA s’applique également de

plein droit aux entreprises nouvellement créées sauf si elles décident d’opter

pour un autre régime.

2/ Le régime réel simplifié

Sont soumises de plein droit au régime de TVA du réel simplifié les entreprises dont le chiffre d’affaires est inférieur à :

- 783 000 euros pour les

activités de vente et de fourniture de logement,

- Ou 236 000 euros pour les

activités de prestations de services et les professions libérales,

- Ou pour les entreprises dont le

montant de la TVA exigible l’année précédente est inférieur à 15 000

euros.

Le

fonctionnement :

L’entreprise verse

des acomptes en juillet et décembre selon la base TVA de l’année précédente.

Pour déterminer la base de calcul des acomptes, elle doit réaliser une

« déclaration simplifiée ». Cette déclaration permet de récapituler

toutes les opérations imposables à la TVA au titre

de l’exercice précédent. Elle permet aussi de régulariser le solde de TVA qu’il

reste à payer après le versement d’acomptes. Enfin, elle doit s’opérer au plus

tard le deuxième jour ouvré suivant le 1er mai (imprimé 3517-S ou

CA 12).

À noter : si l’exercice ne commence pas le 1er

janvier de l’année civile, il faut déclarer dans les trois mois qui suivent sa

clôture.

3/ Le régime réel normal

Sont soumises de plein droit au régime du réel normal de TVA les entreprises dont le chiffre d’affaire est supérieur à :

- 783 000 euros pour les

activités de vente et de fourniture de logement

- Ou 236 000 euros pour les

prestations de services et les professions libérales

- Ou pour les entreprises dont le

montant de la TVA exigible l’année précédente est supérieur à 15 000 euros

L’entreprise déclare et paye sa TVA mensuellement.

Si vous avez besoin d’être accompagné et conseillé dans cette décision, n’hésitez pas à utiliser notre formulaire de contact et nous faire part de votre demande.